Đăng lúc: 01:56:33 PM | 19-11-2016 | Đã xem: 10067

Cái gì là hộp công cụ của những người giao dịch? Đơn giản thôi, hộp công cụ của bạn là cái bạn sẽ sử dụng để xây dựng tài khoản giao dịch của bạn.

Đối với bài này, bạn học các công cụ dự báo (indicator, sau đây chỉ gọi đơn giản là các công cụ). Bạn có thể không cần thiết sử dụng tất cả các công cụ này, nhưng nó vẫn tốt để bạn có cái lựa chọn. Hãy bắt đầu.

Đối với bài này, bạn học các công cụ dự báo (indicator, sau đây chỉ gọi đơn giản là các công cụ). Bạn có thể không cần thiết sử dụng tất cả các công cụ này, nhưng nó vẫn tốt để bạn có cái lựa chọn. Hãy bắt đầu.

1. Bollinger Bands

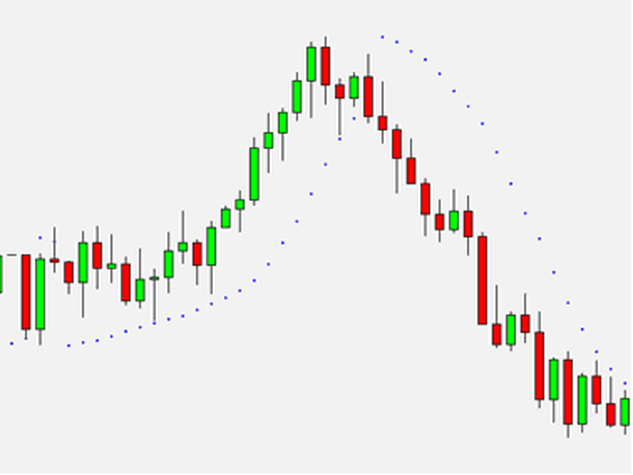

Dải băng Bollinger được sử dụng để đo sự bất ổn định của thị trường. Công cụ này cho bạn biết thị trường yên lặng hay sôi động! Khi thị trường yên lặng, dải băng co hẹp lại; và khi thị trường sôi động dải băng rộng ra. Chú ý trên đồ thị bên dưới khi giá đứng yên dải băng gần như sát lại với nhau, nhưng khi giá tăng dải băng trãi rộng ra.

Dải băng Bollinger được sử dụng để đo sự bất ổn định của thị trường. Công cụ này cho bạn biết thị trường yên lặng hay sôi động! Khi thị trường yên lặng, dải băng co hẹp lại; và khi thị trường sôi động dải băng rộng ra. Chú ý trên đồ thị bên dưới khi giá đứng yên dải băng gần như sát lại với nhau, nhưng khi giá tăng dải băng trãi rộng ra.

Đó là tất cả những gì chúng ta có. Vâng, tôi có thể tiếp tục và quấy rầy bạn với lịch sử của dải băng Bollinger, cách tính nó, các công thức toán đằng sau nó và tiếp nữa, nhưng tôi thực sự không muốn đưa ra thêm. Tôi nghĩ rằng điều quan trọng là phải chỉ cho bạn cách ứng dụng các dải băng Bollinger vào giao dịch của bạn.

Ghi chú : nếu bạn thực sự muốn học về cách tính toán dải băng Bollinger bạn có thể vào trang www.bollingerbands.com

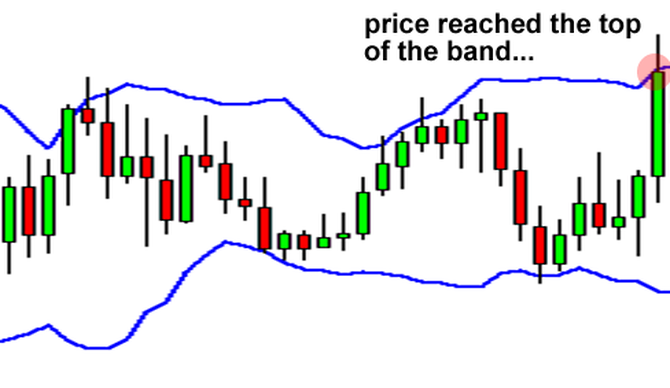

1.1 The Bollinger Bounce

Ghi chú : nếu bạn thực sự muốn học về cách tính toán dải băng Bollinger bạn có thể vào trang www.bollingerbands.com

1.1 The Bollinger Bounce

Điều đầu tiên bạn nên biết về các dải băng Bollinger là giá có khuynh hướng quay trở lại giữa dải băng. Đây là toàn bộ ý nghĩa của Bollinger bounce. Đối với trường hợp này, nhìn vào đồ thị trên bạn có thể cho biết giá sắp tới như thế nào?

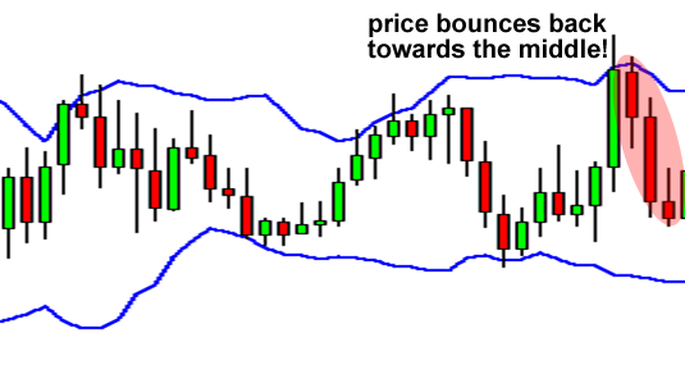

Nếu bạn trả lời là xuống thì bạn đúng! Như bạn thấy, giá xuống trở lại vùng giữa dải băng. Đó là tất cả những gì chúng ta có. Cái bạn vừa thấy là một đường Bollinger bounce kinh điển. Các dải băng Bollinger hoạt động như các mức hỗ trợ và kháng cự nhỏ. Đối với khung thời gian dài, các dải băng sẽ mạnh hơn. Nhiều người giao dịch đã phát triển hệ thống dựa trên các bounce để phát đạt. Chiến thuật này được sử dụng tốt nhất khi thị trường đang lên xuống giữa 02 mức và không có xu hướng rõ ràng.

Bây giờ hãy xem cách sử dụng dải băng Bollinger khi thị trường hình thành xu hướng.

1.2 Bollinger Squeeze

Bây giờ hãy xem cách sử dụng dải băng Bollinger khi thị trường hình thành xu hướng.

1.2 Bollinger Squeeze

Tên Bollinger squeeze (ép lại) tự nó cũng giải thích khá rõ. Khi các dải băng ép lại với nhau, nó thường có nghĩa là một cú phá vỡ sắp xảy ra. Nếu giá đỡ bắt đầu vượt khỏi dải băng trên thì hướng biến đổi sẽ thường là tăng. Nếu giá đỡ bắt đầu vượt khỏi dải băng dưới thì hướng biến đổi sẽ thường là tiếp tục đi xuống. Nhìn trên đồ thị trên, bạn có thể nhìn thấy các dải băng ép sát lại nhau. Giá bắt đầu vượt khỏi dải băng bên trên. Dựa vào thông tin này bạn nghĩ giá sẽ có biến đổi như thế nào?

Nếu bạn trả lời tăng thì bạn đúng. Đây là cách một Bollinger Squeeze tiêu biểu làm việc. Chiến thuật này được thiết kế để bạn có khả nắm bắt được một biến đổi sớm. Dạng này không xảy ra hằng ngày, nhưng bạn có thể phát hiện ra chúng vài lần một tuần nếu bạn xem đồ thị 15 phút. Bây giờ bạn biết các Dải băng Bollinger là gì, và bạn biết cách sử dụng chúng. Có nhiều điều khác bạn có thể thực hiện với Bollinger Bands, nhưng có 02 chiến thuật phổ biến nhất. Và bây giờ bạn có thêm một công cụ, chúng ta có thể chuyển sang một công cụ khác.

2. MACD

MACD là một viết tắt của Moving Average Convergence Divergence (Trung bình biến đổi phân kỳ hội tụ). Công cụ này được sử dụng để xác định các trung bình biến đổi để cho biết một xu hướng mới, tăng giá hay giảm giá. Sau tất cả, ưu tiên số một của chúng ta trong giao dịch là có thể tìm ra xu hướng bởi vì việc này làm ra tiền.

2. MACD

MACD là một viết tắt của Moving Average Convergence Divergence (Trung bình biến đổi phân kỳ hội tụ). Công cụ này được sử dụng để xác định các trung bình biến đổi để cho biết một xu hướng mới, tăng giá hay giảm giá. Sau tất cả, ưu tiên số một của chúng ta trong giao dịch là có thể tìm ra xu hướng bởi vì việc này làm ra tiền.

Với đồ thị MACD, bạn sẽ thường thấy có 03 thông số được sử dụng để cài đặt nó. Đầu tiên là số khoảng thời gian dùng để tính trung bình biến đổi nhanh, thứ hai là số khoảng thời gian được dùng trong trung bình biến đổi chậm, và thứ ba là số thanh được sử dụng để tính trung bình biến đổi của sai biệt giữa các đừơng trung bình biến đổi nhanh và đường trung bình biến đổi chậm.

Ví dụ nếu bạn có các thông số MACD là “12, 26, 9” (thường là giá trị ngầm định cho đồ thị), chúng ta hiểu như sau :

1. Số 12 đại diện cho 12 thanh trước đó của đường trung bình biến đổi nhanh

2. Số 26 đại diện cho 26 thanh trước đó của đường trung bình biến đổi chậm

3. Số 9 đại diện cho 9 thanh trước đó của sai biệt giữa 02 đường trung bình biến đổi. Điều này được vẽ bởi các đường vạch đứng gọi là một histogram (các đường xanh trong biểu đồ trên)

Có một quan niệm sai lầm chung đối với các đường của đồ thị MACD. Hai đường kẻ được vẽ không là đường trung bình biến đổi của giá. Thay vào đó, chúng là các đường trung bình biến đổi của SAI BIỆT giữa hai đường trung bình biến đổi. Trong ví dụ trên, đường trung bình biến đổi nhanh hơn là đường trung bình biến đổi của sai biệt giữa đường trung bình biến đổi 12 và 26. Đường trung bình biến đổi chậm hơn vẽ giá trị trung bình của đường MACD trước. Một lần nữa, đối với ví dụ trên, là đường trung bình biến đổi với số khoảng thời gian là 9. Nghĩa là chúng ta đang nói tới giá trị trung bình của 9 thời đoạn trước đó của đường MACD nhanh và vẽ nó thành đường trung bình biến đổi chậm hơn. Điều này làm phẳng đường ban đầu hơn và cho chúng ta một đường chính xác hơn. Histogram vẽ sự sai biệt giữa đường trung bình nhanh và đường trung bình chậm. Nếu bạn nhìn biểu đồ gốc ban đầu, bạn có thể thấy rằng 02 đường trung bình tách biệt, histogram lớn hơn. Điều này được gọi là sự phân kỳ (divergence) bởi vì đường trung bình biến đổi nhanh thì phân kỳ hoặc di chuyển tách xa đường trung bình biến đổi chậm. Khi các đường trung bình biến đổi tiến lại gần nhau thì histogram nhỏ hơn. Điều này gọi là hội tụ (convergence) bởi vì đường trung bình biến đổi nhanh tiến gần lại đường trung bình biến đổi chậm. Và như vậy chúng ta có tên gọi MACD.

2.1 MACD giao nhau

Bởi vì có 02 đường trung bình biến đổi với tốc độ khác nhau, đường nhanh hơn hiển nhiên sẽ phản ánh biến đổi giá nhanh hơn với đường chậm. Khi một xu hướng mới xảy ra, đường nhanh hơn sẽ phản ánh trước tiên và cuối cùng là cắt qua đường chậm. Khi 02 đừơng chéo nhau và đường nhanh bắt đầu tách xa đừơng chậm một xu hướng mới đã hình thành.

Ví dụ nếu bạn có các thông số MACD là “12, 26, 9” (thường là giá trị ngầm định cho đồ thị), chúng ta hiểu như sau :

1. Số 12 đại diện cho 12 thanh trước đó của đường trung bình biến đổi nhanh

2. Số 26 đại diện cho 26 thanh trước đó của đường trung bình biến đổi chậm

3. Số 9 đại diện cho 9 thanh trước đó của sai biệt giữa 02 đường trung bình biến đổi. Điều này được vẽ bởi các đường vạch đứng gọi là một histogram (các đường xanh trong biểu đồ trên)

Có một quan niệm sai lầm chung đối với các đường của đồ thị MACD. Hai đường kẻ được vẽ không là đường trung bình biến đổi của giá. Thay vào đó, chúng là các đường trung bình biến đổi của SAI BIỆT giữa hai đường trung bình biến đổi. Trong ví dụ trên, đường trung bình biến đổi nhanh hơn là đường trung bình biến đổi của sai biệt giữa đường trung bình biến đổi 12 và 26. Đường trung bình biến đổi chậm hơn vẽ giá trị trung bình của đường MACD trước. Một lần nữa, đối với ví dụ trên, là đường trung bình biến đổi với số khoảng thời gian là 9. Nghĩa là chúng ta đang nói tới giá trị trung bình của 9 thời đoạn trước đó của đường MACD nhanh và vẽ nó thành đường trung bình biến đổi chậm hơn. Điều này làm phẳng đường ban đầu hơn và cho chúng ta một đường chính xác hơn. Histogram vẽ sự sai biệt giữa đường trung bình nhanh và đường trung bình chậm. Nếu bạn nhìn biểu đồ gốc ban đầu, bạn có thể thấy rằng 02 đường trung bình tách biệt, histogram lớn hơn. Điều này được gọi là sự phân kỳ (divergence) bởi vì đường trung bình biến đổi nhanh thì phân kỳ hoặc di chuyển tách xa đường trung bình biến đổi chậm. Khi các đường trung bình biến đổi tiến lại gần nhau thì histogram nhỏ hơn. Điều này gọi là hội tụ (convergence) bởi vì đường trung bình biến đổi nhanh tiến gần lại đường trung bình biến đổi chậm. Và như vậy chúng ta có tên gọi MACD.

2.1 MACD giao nhau

Bởi vì có 02 đường trung bình biến đổi với tốc độ khác nhau, đường nhanh hơn hiển nhiên sẽ phản ánh biến đổi giá nhanh hơn với đường chậm. Khi một xu hướng mới xảy ra, đường nhanh hơn sẽ phản ánh trước tiên và cuối cùng là cắt qua đường chậm. Khi 02 đừơng chéo nhau và đường nhanh bắt đầu tách xa đừơng chậm một xu hướng mới đã hình thành.

Từ đồ thị trên, bạn có thể thấy rằng đường nhanh cắt ngang bên dưới đường chậm và chỉ một hướng xuống mới. Chú ý rằng khi các đường giao nhau histogram tạm thời biến mất. Điều này xảy ra vì sự sai biệt giữa các đường lúc này là 0. Khi hướng xuống hình thành và đường nhanh tách xa đường chậm, histogram lớn hơn, điều này cho biết một xu hướng mạnh. Có một hạn chế đối với đường MACD. Các đường trung bình biến đổi có khuynh hướng chậm so với giá. Tuy nhiên, nó vẫn là một công cụ được ưa thích nhất.

3. Parabolic SAR

Từ trên tới giờ, chúng ta đã xem các công cụ chủ yếu nhằm bắt được thời điểm bắt đầu một xu hướng mới. Việc xác điểm một xu hướng mới là quan trọng, và quan trọng không kém là có thể xác định điểm kết thúc của một xu hướng.

3. Parabolic SAR

Từ trên tới giờ, chúng ta đã xem các công cụ chủ yếu nhằm bắt được thời điểm bắt đầu một xu hướng mới. Việc xác điểm một xu hướng mới là quan trọng, và quan trọng không kém là có thể xác định điểm kết thúc của một xu hướng.

Một công cụ có thể giúp chúng ta xác định điểm kết thúc một xu hướng là Parabolic SAR( Stop And Reversal, ngừng và đảo hướng). Một Parabolic SAR vẽ các chấm trên đồ thị để chỉ khả năng đảo hướng của giá. Từ đồ thị trên, bạn có thể thấy rằng các điểm chuyển từ bên dưới các giá đỡ trong xu hướng lên, lên bên trên các giá đỡ khi xu hướng chuyển sang hướng xuống.

3. 1 Sử dụng Parabolic SAR

Điều tốt đẹp về đường Parabolic SAR là sử dụng rất đơn giản. Khi các điểm bên dưới các giá đỡ nó là tín hiệu mua; và khi các điểm bên trên các giá đỡ nó là tín hiệu bán. Đây có lẽ là công cụ dễ hiểu nhất bởi vì nó cho biết cả giá đang tăng hay giảm. Công cụ này này được sử dụng tốt nhất trong các thị trường có xu hướng hồi phục hoặc giảm dài. Bạn đừng sử dụng công cụ này trong thị trường lên xuống liên tục, nơi mà giá biến động ngang.

4. Stochastics

Stochastic là một công cụ khác hỗ trợ chúng ta xác định điểm mà một xu hướng có thể kết thúc. Stochastic là một oscillator (công cụ tạo dao động) để đo các trạng thái mua vượt (overbought) và bán vượt (oversold) trong thị trường. Hai đường tương tự các đường MACD về ý nghĩa một đường nhanh hơn đường còn lại.

3. 1 Sử dụng Parabolic SAR

Điều tốt đẹp về đường Parabolic SAR là sử dụng rất đơn giản. Khi các điểm bên dưới các giá đỡ nó là tín hiệu mua; và khi các điểm bên trên các giá đỡ nó là tín hiệu bán. Đây có lẽ là công cụ dễ hiểu nhất bởi vì nó cho biết cả giá đang tăng hay giảm. Công cụ này này được sử dụng tốt nhất trong các thị trường có xu hướng hồi phục hoặc giảm dài. Bạn đừng sử dụng công cụ này trong thị trường lên xuống liên tục, nơi mà giá biến động ngang.

4. Stochastics

Stochastic là một công cụ khác hỗ trợ chúng ta xác định điểm mà một xu hướng có thể kết thúc. Stochastic là một oscillator (công cụ tạo dao động) để đo các trạng thái mua vượt (overbought) và bán vượt (oversold) trong thị trường. Hai đường tương tự các đường MACD về ý nghĩa một đường nhanh hơn đường còn lại.

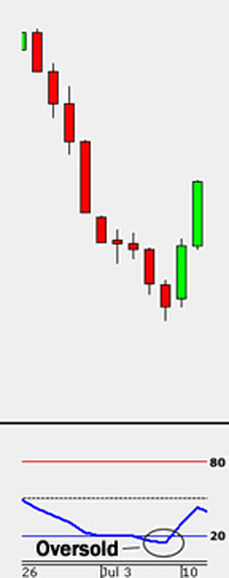

4.1 Cách áp dụng đường Stochastic

Như tôi đã nói, đường Stochastic chỉ cho chúng ta thời điểm thị trường bán vượt hoặc mua vượt. Các đường Stochastic được chia từ 0 đến 100. Khi các đường stochastic bên trên 70 (đường chấm đỏ trong đồ thị trên) thì có nghĩa là thị trường mua vượt. Khi các đường stochastic bên dưới 30 (đường chấm xanh) thì có nghĩa là thị trường bán vượt. Như qui luật, chúng ta mua khi thị trường bán vượt và bán khi thị trường mua vượt

Như tôi đã nói, đường Stochastic chỉ cho chúng ta thời điểm thị trường bán vượt hoặc mua vượt. Các đường Stochastic được chia từ 0 đến 100. Khi các đường stochastic bên trên 70 (đường chấm đỏ trong đồ thị trên) thì có nghĩa là thị trường mua vượt. Khi các đường stochastic bên dưới 30 (đường chấm xanh) thì có nghĩa là thị trường bán vượt. Như qui luật, chúng ta mua khi thị trường bán vượt và bán khi thị trường mua vượt

Nhìn vào đồ thị trên, bạn có thể nhìn thấy rằng các đường stochastic đã hiển thị các trạng thái mua vượt khá nhiều lần. Dựa vào thông tin này, bạn có thể đoán giá sẽ diễn biến tiếp ra sao?

Nếu bạn nói rằng giá sẽ xuống thì bạn hoàn toàn đúng. Bởi vì thị trường đã bán vượt trong một khoảng thời gian dài, một giới hạn đảo chiều xảy ra.

Đó là dạng cơ bản của Stochastics. Nhiều người giao dịch sử dụng các đường stochastic bằng các cách khác nhau, nhưng mục đích chính của công cụ này là chỉ cho chúng ta vị trí thị trường mua vượt hoặc bán vượt.

5. Relative Strength Index -RSI (chỉ số sức mạnh tương đối)

Chỉ số sức mạnh tương đối (RSI) tương tự như đường Stochastic, nó nhận biết các trạng thái mua vượt và bán vượt trong thị trường. Nó cũng được chia từ 0 đến 100. Đối với đồ thị này, dưới 20 chỉ bán vượt trong khi trên 80 chỉ mua vượt.

Đó là dạng cơ bản của Stochastics. Nhiều người giao dịch sử dụng các đường stochastic bằng các cách khác nhau, nhưng mục đích chính của công cụ này là chỉ cho chúng ta vị trí thị trường mua vượt hoặc bán vượt.

5. Relative Strength Index -RSI (chỉ số sức mạnh tương đối)

Chỉ số sức mạnh tương đối (RSI) tương tự như đường Stochastic, nó nhận biết các trạng thái mua vượt và bán vượt trong thị trường. Nó cũng được chia từ 0 đến 100. Đối với đồ thị này, dưới 20 chỉ bán vượt trong khi trên 80 chỉ mua vượt.

5.1 Sử dụng RSI

RSI có thể được sử dụng giống như Stochastic. Từ đồ thị trên bạn có thể thấy là khi RSI xuống dưới 20 nó nhận biết một thị trường bán vượt. Sau khi giảm, giá nhanh chóng tăng trở lại.

RSI có thể được sử dụng giống như Stochastic. Từ đồ thị trên bạn có thể thấy là khi RSI xuống dưới 20 nó nhận biết một thị trường bán vượt. Sau khi giảm, giá nhanh chóng tăng trở lại.

RSI là một công cụ rất thông dụng bởi vì nó cũng có thể được sử dụng để xác định sự hình thành một xu hướng. Nếu bạn nghĩ rằng một xu hướng đang được hình thành, hãy lướt qua RSI và xem nó ở trên hay dưới 50. Nếu bạn đang mong đợi một xu hướng tăng giá thì hãy đảm bảo RSI trên 50. Nếu bạn đang mong đợi một xu hướng giảm giá thì hãy chắc chắn là RSI dưới 50.

Trong đồ thị trên, bạn có thể thấy một xu hướng tăng giá tiềm năng đang tạo thành. Để tránh bị đánh lừa, bạn có thể đợi cho RSI vượt qua trên 50 để xác định xu hướng của bạn. Khi RSI vượt qua trên 50, đó là một xác nhận tốt là một hướng lên đã thực sự hình thành.

6. Kết hợp các indicator với nhau :

Trong một thế giới hoàn hảo, chúng ta có thể chỉ lấy một trong các công cụ trên và giao dịch hoàn toàn dựa vào các công cụ. Vấn đề là chúng ta không sống trong một thế giới hoàn hảo và mỗi một công cụ không đạt mức hoàn hảo. Đó là tại sao nhiều ngừơi giao dịch kết hợp các công cụ khác nhau để chúng có thể kiểm tra lẫn nhau. Họ có thể có 03 công cụ khác nhau và họ sẽ không giao dịch nếu cả 03 công cụ không cho cùng kết quả. Khi bạn tiến hành giao dịch, bạn sẽ tìm ra các công cụ tốt nhất cho bạn. Tôi có thể bảo với bạn là tôi thích sử dụng MACD, Stochastics và RSI, nhưng bạn có thể có sở thích khác. Mỗi người giao dịch cố gắng tìm sự kết hợp hoàn hảo các công cụ để sẽ luôn luôn cho họ các tín hiệu đúng, nhưng sự thật là không có điều đó. Bạn hãy học các công cụ cho đến khi bạn hiểu chính xác cách nó phản ánh biến động giá và tiến tới tạo sự kết hợp của riêng bạn sao cho phù hợp với cách thức giao dịch của bạn. Sau bài này, tôi sẽ chỉ bạn một hệ thống kết hợp các công cụ khác nhau để mang đến cho bạn một khái niệm về cách có thể kết hợp các công cụ với nhau.

Tóm tắt :

Những gì bạn học sẽ cung cấp thêm công cụ cho bạn. Các công cụ của bạn sẽ giúp bạn xây dựng tài khoản giao dịch của mình dễ dàng hơn.

Khi bạn đã am hiểu thông suốt một công cụ, nó sẽ trở thành một công cụ hữu ích cho việc giao dịch của bạn. Bây giờ hãy nghỉ giải lao.

6. Kết hợp các indicator với nhau :

Trong một thế giới hoàn hảo, chúng ta có thể chỉ lấy một trong các công cụ trên và giao dịch hoàn toàn dựa vào các công cụ. Vấn đề là chúng ta không sống trong một thế giới hoàn hảo và mỗi một công cụ không đạt mức hoàn hảo. Đó là tại sao nhiều ngừơi giao dịch kết hợp các công cụ khác nhau để chúng có thể kiểm tra lẫn nhau. Họ có thể có 03 công cụ khác nhau và họ sẽ không giao dịch nếu cả 03 công cụ không cho cùng kết quả. Khi bạn tiến hành giao dịch, bạn sẽ tìm ra các công cụ tốt nhất cho bạn. Tôi có thể bảo với bạn là tôi thích sử dụng MACD, Stochastics và RSI, nhưng bạn có thể có sở thích khác. Mỗi người giao dịch cố gắng tìm sự kết hợp hoàn hảo các công cụ để sẽ luôn luôn cho họ các tín hiệu đúng, nhưng sự thật là không có điều đó. Bạn hãy học các công cụ cho đến khi bạn hiểu chính xác cách nó phản ánh biến động giá và tiến tới tạo sự kết hợp của riêng bạn sao cho phù hợp với cách thức giao dịch của bạn. Sau bài này, tôi sẽ chỉ bạn một hệ thống kết hợp các công cụ khác nhau để mang đến cho bạn một khái niệm về cách có thể kết hợp các công cụ với nhau.

Tóm tắt :

Những gì bạn học sẽ cung cấp thêm công cụ cho bạn. Các công cụ của bạn sẽ giúp bạn xây dựng tài khoản giao dịch của mình dễ dàng hơn.

- Bollinger Bands (Dải băng Bollinger) :

- Được sử dụng để đo độ bất ổn định của thị trường

- Chúng hoạt đ

- ộng giống như các mức hỗ trợ và kháng cự nhỏ

- Bollinger Bounce

- Một chiến thuật dựa trên quan điểm là giá có khuynh hướng luôn luôn trở lại giữa hai dải băng Bollinger

- Bạn mua khi giá chạm dải băng bên dưới

- Bạn bán khi giá chạm dải băng bên trên

- Sử dụng tốt nhất trong các thị trường ngang

- Bollinger Squeeze

- Một chiến thuật được sử dụng để nắm bắt sớm các cú phá vỡ của thị trường

- Khi các đường Bollinger ép giá lại có nghĩa là thị trường rất yên lặng và một cú phá vỡ thì quá tốt. Khi một cú phá vỡ xảy ra, chúng ta thực hiện giao dịch dựa hướng phá vỡ của thị trường.

- MACD

- Được sử dụng để nắm sớm các xu hướng và cũng hỗ trợ chúng ta các điểm đảo hướng.

- MACD bao gồm 02 đường trung bình biến đổi (1 nhanh, 1 chậm) và các đường đứng gọi là histogram hiển thị sai biệt giữa 02 đường trung bình biến đổi.

- Ngược với suy nghĩ của nhiều người, các đường trung bình biến đổi không phải là các đường trung bình biến đổi của giá. Chúng là các đường trung bình biến đổi của các đường trung bình biến đổi khác.

- Một cách để sử dụng MACD là đợi cho đường nhanh cắt chéo đường chậm và tiến hành giao dịch theo bởi vì nó báo hiệu một xu hướng mới.

- Parabolic SAR

- Công cụ này dùng để vẽ các điểm đảo hướng; vì vậy có tên Parabolic SAR (Stop And Reversal, dừng và đảo hướng)

- Đây là công cụ dễ hiểu nhất bởi vì nó chỉ đưa ra tín hiệu tăng và giảm giá.

- Khi các điểm ở trên các giá đỡ, đó là tín hiệu bán

- Khi các điểm bên dưới giá đỡ, đó là tín hiệu mua

- Công cụ này được sử dụng tốt nhất trong các thị trường có xu hướng lên và xuống nhiều.

- Stochastics

- Được sử dụng để nhận biết các trạng thái mua vượt hoặc bán vượt

- Khi các đường trung bình trên 70 nghĩa là thị trường đang mua vượt và bạn nên bán.

- Khi các đường trung bình dưới 30 nghĩa là thị trường đang bán vượt và bạn nên mua.

- Relative Strength Index (RSI)

- Tương tự như stochastics, RSI cũng nhận biết các trạng thái mua vượt và bán vượt

- Khi RSI trên 80 nghĩa là thị trường mua vượt và bạn nên bán

- Khi RSI dưới 20 nghĩa là thị trường bán vượt và bạn nên mua

- RSI cũng được sử dụng để xác định sự hình thành xu hướng. Nếu bạn nghĩ một xu hướng đang hình thành, hãy đợi cho RSI vượt qua 50 hoặc giảm xuống dưới 50 (tùy thuộc vào bạn đang chờ xu hướng lên hay xuống) trước khi thực hiện giao dịch.

- Mỗi công cụ có khiếm khuyết của nó. Vì vậy những người giao dịch phải kết hợp nhiều công cụ khác nhau để kiểm chứng lẫn nhau. Khi bạn tiến thêm nữa thông qua việc giao dịch, bạn sẽ học các công cụ mà bạn thích nhất và có thể kết hợp chúng theo cách riêng phù hợp với cách giao dịch của bạn.

Khi bạn đã am hiểu thông suốt một công cụ, nó sẽ trở thành một công cụ hữu ích cho việc giao dịch của bạn. Bây giờ hãy nghỉ giải lao.

Nguồn: tổng hợp.

Bí quyết thành công: "Phàm làm việc gì, trước phải xét kỹ tới hậu quả của nó".

Chỉ hỗ trợ người đam mê - tâm huyết..»Chúc bạn thành công | FOREX - KHO BÁU VÔ TẬN.

Bài viết cùng chuyên mục

- Phương pháp Wyckoff (06.11.2021 | Đã xem: 935)

- STOCHASTIC LÀ GÌ? 6 CÁCH GIAO DỊCH HIỆU QUẢ VỚI STOCHASTIC (30.01.2021 | Đã xem: 2056)

- Trường phái Price Action mới - Lý thuyết trendline John Hill (06.10.2018 | Đã xem: 10771)

- Phân tích xu hướng với công cụ Moving Avarage (16.09.2017 | Đã xem: 6445)

- Dự báo xu hướng đảo chiều RSI momentum (16.09.2017 | Đã xem: 10941)

- NHẬN DIỆN XU HƯỚNG TRONG GIAO DỊCH FOREX (04.09.2017 | Đã xem: 8896)

- Sự hữu ích đáng ngạc nhiên của ATR (22.08.2017 | Đã xem: 17444)

- Cách vẽ đường xu hướng chính xác nhất (20.08.2017 | Đã xem: 23053)

- Hướng dẫn đầy đủ về vùng supply demand (16.08.2017 | Đã xem: 20601)

- Mô hình đảo chiều 1-2-3 giúp xác định đỉnh và đáy (08.08.2017 | Đã xem: 12204)

- Mô hình Vai Đầu Vai – Cách xác định (24.07.2017 | Đã xem: 15166)

- Chiến thuật giao dịch kết hợp: Heiken – BBands – Cản kháng cự (24.07.2017 | Đã xem: 7212)

- Bollinger Bands là gì và cách sử dụng chỉ báo này như thế nào? (31.12.2016 | Đã xem: 7677)

- Phương pháp giao dịch đơn giản nhất thế giới (25.12.2016 | Đã xem: 12743)

- BÍ QUYẾT TRONG GIAO DỊCH FOREX: LỤC CHỈ CẦM MA (26.11.2016 | Đã xem: 38687)

- Các trường phái Phân Tích Kỹ Thuật (19.11.2016 | Đã xem: 14594)

- Lý thuyết Dow - Ứng dụng lý thuyết Dow vào phân tích kỹ thuật (19.11.2016 | Đã xem: 9100)

- Những bí ẩn đằng sau khối lượng giao dịch (19.11.2016 | Đã xem: 9808)

- Đường trung bình MA Moving Averages Phần 1 (19.11.2016 | Đã xem: 6198)

- Đường trung bình MA Moving Averages Phần 2 (19.11.2016 | Đã xem: 9269)

- Tìm hiểu Oscillators & Momentum Indicators (19.11.2016 | Đã xem: 7248)

- Ứng dụng sóng Elliott trong forex (19.11.2016 | Đã xem: 12401)

- Phân tích kỹ thuật theo mô hình HARMONIC (19.11.2016 | Đã xem: 12691)

- Hướng dẫn sử dụng Indicator, Template, EA của Forex (19.11.2016 | Đã xem: 6894)

- Các mẫu đồ thị quan trọng trong phân tích kỹ thuật (18.11.2016 | Đã xem: 11455)

- Phương pháp giao dịch Forex theo kiểu Đặt lệnh và Quên đi (08.11.2016 | Đã xem: 8658)

- Complete Ichimoku (05.11.2016 | Đã xem: 22828)

- Phân tích kỹ thuật Forex Technical Analysis (04.11.2016 | Đã xem: 4601)

Đang online:

Đang online: Tuần :

Tuần : Tháng :

Tháng : Tổng :

Tổng :