Đăng lúc: 01:43:23 PM | 19-11-2016 | Đã xem: 12726

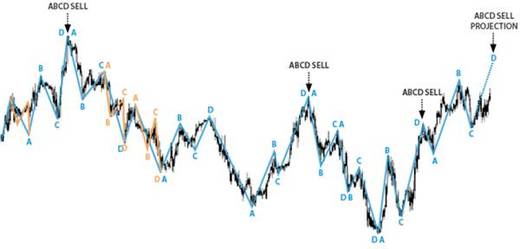

1) ABCD pattern:

Nó là gì và quy luật chuyển động như thế nào?

Một leading indicator có thể giúp xác định khi nào và ở đâu khi cần nhập lệnh bán (sell), hoặc thoát ra hay mua vào (buy). Một mẫu chart trong một khung thời gian thực, có dạng hình học bao gồm ba đoạn giá (xu hướng) liên tiếp. Nhìn nó giống với đường đi của một tia chớp trên biểu đồ giá. Nó phản chiếu nhịp điệu mà trong đó thị trường đang biến động và đầy sức sống. Tại sao nó lại có vai trò quan trọng như vậy? Giúp xác định các cơ hội giao dịch tại các vị trí bất kỳ và hầu hết với mọi khung thời gian (intraday, swing, position). Xác suất là cao nhất cho mỗi giao dịch khi nhập lệnh (mua hay bán) tại điểm D, khi mô hình tương đối đã hình thành (Tức là khi mô hình hoàn thành, tiềm năng giao dịch có kết quả cao sẽ là tại điểm D) Nó có thể cung cấp một tín hiệu mạnh mẽ hơn khi giao dịch nó có thể kết hợp với các Pattern khác - trong cùng một khoảng thời gian hoặc trên nhiều timeframes. Vậy làm cách nào để xác định chính xác mô hình ABCD và dựa vào đó để nhập lệnh. Mỗi điểm đổi chiều và được định vị bằng các điểm (A, B, C, và D) đại diện cho một cao hoặc thấp đáng kể trên một biểu đồ giá và tốt nhất nên áp indicator Zicza (significant high or significant low). Những điểm này xác định ba lần liên tiếp các đoạn được tạo thành và đây là mô hình “ba đoạn”. Ta sẽ có đoạn AB, đoạn BC, và đoạn cuối tiếp theo là CD.

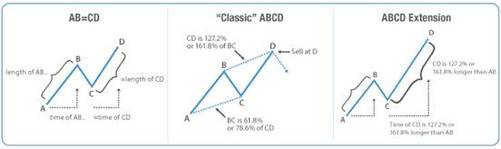

Mô hình giao dịch không phải là một mô hình khoa học luôn chính xác, do đó, thực sự có ba loại mẫu biểu đồ ABCD khác nhau dùng cho giao dịch Sell (bán). Hiện có lệnh Fibonacci để dò tìm các mối quan hệ cân xứng giữa 2 đoạn AB và CD, cung cấp một loạt giải pháp khi mô hình ABCD xuất hiện. Đây là lý do tại sao các mẫu converging giúp tăng xác xuất giao dịch thành công và cho phép vào lệnh chính xác hơn và xác định được điểm ngưng giao dịch (exit). Sau đây là các nguyên tắc áp dụng Bearish ABCD Pattern:

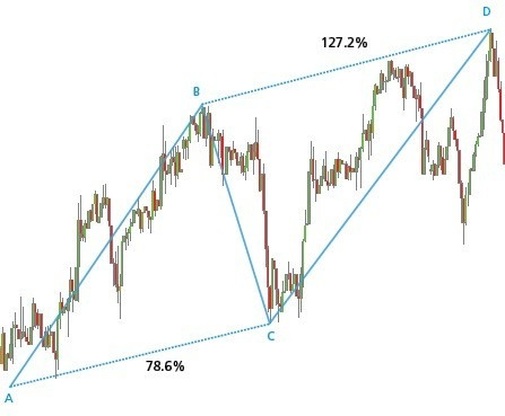

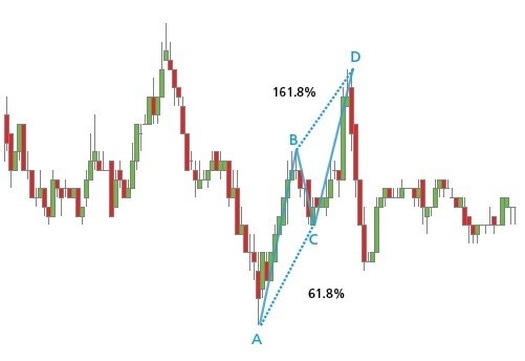

Ta bắt đầu từ điểm A nhé. Đây là mức thấp tương đối trong khoảng thời gian đang quan sát. Và tiếp theo là điểm B cao hơn (sau đó giá chuyển hướng xuống). Trong khi di chuyển từ A đến B không được có những điểm thấp hơn điểm A, và không có những điểm cao hơn điểm B (các bạn hãy quan sát khng 5M, có rất nhiều pattern loại này, và trong khung thời gian này, lợi nhuận sẽ đạt khoảng trên dưới 20 pip). Điểm C tiếp theo phải ở trên điểm A (đến đây giá quay lên). Trong khi di chuyển từ B đến C, không được có các điểm cao hơn hay thấp hơn B và C. Lý tưởng nhất là điểm C đạt được 61,8% hoặc 78,6% của AB (dùng Fibo để xác định). (Đây là mẫu trên hình: “Classic” ABCD pattern). Còn thị trường có xu hướng biến động mạnh mẽ, thì đoạn BC chỉ có thể đạt được 38,2% hoặc 50% AB. Điểm D phải trên điểm B. Cũng như nguyên tắc trên, khi đi từ C đến D, không được có điểm nào thấp hơn C và cao vượt D (xem hình dưới). Nếu CD = AB. Ta có pattern “AB = CD”. Đoạn CD có thể là 127,2% hay 161,8% của BC (“Classic” ABCD pattern). Đoạn CD có thể là 127,2% hay 161,8% của AB ta có (ABCD Extension pattern). Có thể có đợi thêm một thời gian xác nhận khi giá nằm trong đoạn CD, cho cân xứng với AB. Thời gian cho đoạn CD có thể bằng thời gian của đoạn AB, hoặc giữa 61,8% -161,8% để đoạn CD hoàn tất.

Ví dụ 1: USD / CHF, 1 giờ:

Ta bắt đầu từ điểm A nhé. Đây là mức thấp tương đối trong khoảng thời gian đang quan sát. Và tiếp theo là điểm B cao hơn (sau đó giá chuyển hướng xuống). Trong khi di chuyển từ A đến B không được có những điểm thấp hơn điểm A, và không có những điểm cao hơn điểm B (các bạn hãy quan sát khng 5M, có rất nhiều pattern loại này, và trong khung thời gian này, lợi nhuận sẽ đạt khoảng trên dưới 20 pip). Điểm C tiếp theo phải ở trên điểm A (đến đây giá quay lên). Trong khi di chuyển từ B đến C, không được có các điểm cao hơn hay thấp hơn B và C. Lý tưởng nhất là điểm C đạt được 61,8% hoặc 78,6% của AB (dùng Fibo để xác định). (Đây là mẫu trên hình: “Classic” ABCD pattern). Còn thị trường có xu hướng biến động mạnh mẽ, thì đoạn BC chỉ có thể đạt được 38,2% hoặc 50% AB. Điểm D phải trên điểm B. Cũng như nguyên tắc trên, khi đi từ C đến D, không được có điểm nào thấp hơn C và cao vượt D (xem hình dưới). Nếu CD = AB. Ta có pattern “AB = CD”. Đoạn CD có thể là 127,2% hay 161,8% của BC (“Classic” ABCD pattern). Đoạn CD có thể là 127,2% hay 161,8% của AB ta có (ABCD Extension pattern). Có thể có đợi thêm một thời gian xác nhận khi giá nằm trong đoạn CD, cho cân xứng với AB. Thời gian cho đoạn CD có thể bằng thời gian của đoạn AB, hoặc giữa 61,8% -161,8% để đoạn CD hoàn tất.

Ví dụ 1: USD / CHF, 1 giờ:

Ví dụ 2: USD/JPY, 2 phút:

Các bạn có thể áp dụng ngược lại cho các giao dịch buy (Chú ý: hai cạnh AB luôn //CD thì hiệu quả tối ưu nhất)

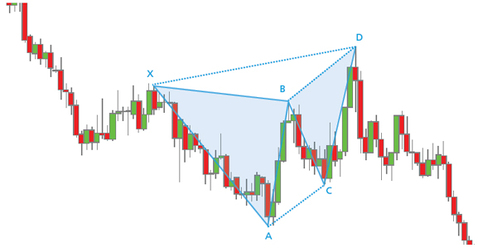

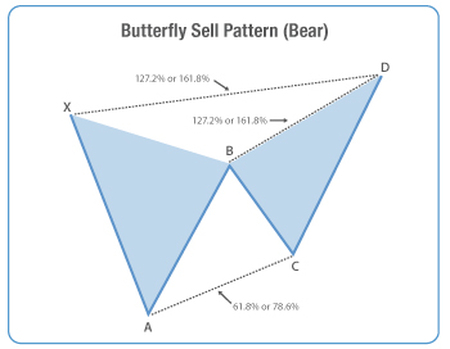

2)The bearish butterfly Pattern (Nguyên tắc cánh bướm)

- Chứa một pattern bearish ABCD và một điểm cao X

- D nằm trên đường line của Fibonacci extension.

- Điểm D = Fibonacci extension của BC và XA

- Lập 2 tam giác tại điểm XAB, và BCD đối xứng nhau qua B (Xem hình dưới)

- Pattern chỉ hiệu quả cao khi chỉ 2 điểm cao nhất và thấp nhất: D - tops (highs) và A - Bottoms (lows).

Vậy lý do vì đâu mà có hiệu quả giao dịch khi có pattern trên?

Pattern này không có tác dụng nếu không có một bearish ABCD rõ ràng.

Cách tìm pattern này như sau:

Pattern Butterfly là các mẫu tương tự như các mẫu trong Gartley giống và tương tự như chữ "W" hình thành trên một biểu đồ giá. Tuy nhiên, một mô hình hoàn chỉnh hình con bướm tại khi D và X nằm trên hai đường cấp độ mở rộng riêng biệt Fibonacci (D là trên X) trong khi các Gartley hoàn thành tại các đường hội tụ của một Fibonacci retracement và mở rộng (D dưới X). Các symmetry (đối xứng) giữa kết hợp 2 tam giác tại điểm B là một trong những chìa khóa để tìm ra mô hình này.

2)The bearish butterfly Pattern (Nguyên tắc cánh bướm)

- Chứa một pattern bearish ABCD và một điểm cao X

- D nằm trên đường line của Fibonacci extension.

- Điểm D = Fibonacci extension của BC và XA

- Lập 2 tam giác tại điểm XAB, và BCD đối xứng nhau qua B (Xem hình dưới)

- Pattern chỉ hiệu quả cao khi chỉ 2 điểm cao nhất và thấp nhất: D - tops (highs) và A - Bottoms (lows).

Vậy lý do vì đâu mà có hiệu quả giao dịch khi có pattern trên?

Pattern này không có tác dụng nếu không có một bearish ABCD rõ ràng.

Cách tìm pattern này như sau:

Pattern Butterfly là các mẫu tương tự như các mẫu trong Gartley giống và tương tự như chữ "W" hình thành trên một biểu đồ giá. Tuy nhiên, một mô hình hoàn chỉnh hình con bướm tại khi D và X nằm trên hai đường cấp độ mở rộng riêng biệt Fibonacci (D là trên X) trong khi các Gartley hoàn thành tại các đường hội tụ của một Fibonacci retracement và mở rộng (D dưới X). Các symmetry (đối xứng) giữa kết hợp 2 tam giác tại điểm B là một trong những chìa khóa để tìm ra mô hình này.

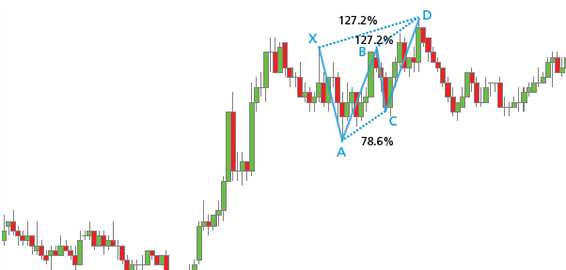

Sau đây là các nguyên tắc giao dịch của mô hình này:

Các giao động của giá (Swing) từ A đến D có giá trị là 127,2% 161,8% mở rộng của đoạn XA. (Tức là: D phải ở trên X). ABCD phải hợp lệ được quan sát trong các extension move (AD). Các xác nhận có thể công nhận pattern hình thành khi khi 2 tam giác XAB và BCD hình thành tỷ lệ. D di chuyển vượt lên X với giá trị xấp xỉ 161,8% mẫu và giống như có thể hình thành một đợt tăng giá mạnh.

Ví dụ 1: EUR/GBP, 15 phút

Các giao động của giá (Swing) từ A đến D có giá trị là 127,2% 161,8% mở rộng của đoạn XA. (Tức là: D phải ở trên X). ABCD phải hợp lệ được quan sát trong các extension move (AD). Các xác nhận có thể công nhận pattern hình thành khi khi 2 tam giác XAB và BCD hình thành tỷ lệ. D di chuyển vượt lên X với giá trị xấp xỉ 161,8% mẫu và giống như có thể hình thành một đợt tăng giá mạnh.

Ví dụ 1: EUR/GBP, 15 phút

Ví dụ 2: USD/JPY, 1 giờ

Nguồn: tổng hợp.

Bí quyết thành công: "Phàm làm việc gì, trước phải xét kỹ tới hậu quả của nó".

Chỉ hỗ trợ người đam mê - tâm huyết..»Chúc bạn thành công | FOREX - KHO BÁU VÔ TẬN.

Bài viết cùng chuyên mục

- Phương pháp Wyckoff (06.11.2021 | Đã xem: 958)

- STOCHASTIC LÀ GÌ? 6 CÁCH GIAO DỊCH HIỆU QUẢ VỚI STOCHASTIC (30.01.2021 | Đã xem: 2075)

- Trường phái Price Action mới - Lý thuyết trendline John Hill (06.10.2018 | Đã xem: 10798)

- Phân tích xu hướng với công cụ Moving Avarage (16.09.2017 | Đã xem: 6483)

- Dự báo xu hướng đảo chiều RSI momentum (16.09.2017 | Đã xem: 10983)

- NHẬN DIỆN XU HƯỚNG TRONG GIAO DỊCH FOREX (04.09.2017 | Đã xem: 8913)

- Sự hữu ích đáng ngạc nhiên của ATR (22.08.2017 | Đã xem: 17465)

- Cách vẽ đường xu hướng chính xác nhất (20.08.2017 | Đã xem: 23094)

- Hướng dẫn đầy đủ về vùng supply demand (16.08.2017 | Đã xem: 20630)

- Mô hình đảo chiều 1-2-3 giúp xác định đỉnh và đáy (08.08.2017 | Đã xem: 12259)

- Mô hình Vai Đầu Vai – Cách xác định (24.07.2017 | Đã xem: 15208)

- Chiến thuật giao dịch kết hợp: Heiken – BBands – Cản kháng cự (24.07.2017 | Đã xem: 7229)

- Bollinger Bands là gì và cách sử dụng chỉ báo này như thế nào? (31.12.2016 | Đã xem: 7714)

- Phương pháp giao dịch đơn giản nhất thế giới (25.12.2016 | Đã xem: 12762)

- BÍ QUYẾT TRONG GIAO DỊCH FOREX: LỤC CHỈ CẦM MA (26.11.2016 | Đã xem: 38732)

- Các trường phái Phân Tích Kỹ Thuật (19.11.2016 | Đã xem: 14615)

- Lý thuyết Dow - Ứng dụng lý thuyết Dow vào phân tích kỹ thuật (19.11.2016 | Đã xem: 9211)

- Những bí ẩn đằng sau khối lượng giao dịch (19.11.2016 | Đã xem: 9826)

- Đường trung bình MA Moving Averages Phần 1 (19.11.2016 | Đã xem: 6222)

- Đường trung bình MA Moving Averages Phần 2 (19.11.2016 | Đã xem: 9312)

- Các công cụ dự báo biểu đồ thông dụng Chart Indicators (19.11.2016 | Đã xem: 10103)

- Tìm hiểu Oscillators & Momentum Indicators (19.11.2016 | Đã xem: 7296)

- Ứng dụng sóng Elliott trong forex (19.11.2016 | Đã xem: 12428)

- Hướng dẫn sử dụng Indicator, Template, EA của Forex (19.11.2016 | Đã xem: 6924)

- Các mẫu đồ thị quan trọng trong phân tích kỹ thuật (18.11.2016 | Đã xem: 11487)

- Phương pháp giao dịch Forex theo kiểu Đặt lệnh và Quên đi (08.11.2016 | Đã xem: 8674)

- Complete Ichimoku (05.11.2016 | Đã xem: 22856)

- Phân tích kỹ thuật Forex Technical Analysis (04.11.2016 | Đã xem: 4618)

Đang online:

Đang online: Tuần :

Tuần : Tháng :

Tháng : Tổng :

Tổng :