Có thể anh em không hề cảm thấy xa lạ với cái tên Wyckoff nếu đã tìm hiểu kỹ về thị trường tài chính. Tuy nhiên, mình nghĩ là không nhiều anh em thật sự biết Wyckoff là ai, hay phương pháp Wyckoff là gì. Dù rất nổi tiếng nhưng việc nắm bắt được phương pháp giao dịch này lại không hề đơn giản, vì nó khá nặng về lý thuyết và đòi hỏi có sự tìm hiểu vô cùng kỹ lưỡng.

Anh em hãy cùng mình tìm hiểu những giá trị cốt lõi của phương pháp này để có cái nhìn tổng quát nhất về phương pháp Wyckoff, trước khi tìm hiểu những chiến lược giao dịch được phát triển từ lý thuyết này trong bài viết dưới đây nhé.

1. Phương pháp Wyckoff là gì?

1.1. Đôi nét về Richard Wyckoff

Phương pháp Wyckoff vốn được đặt tên theo cha đẻ của nó – Richard Demile Wyckoff, một trong những tượng đài của giới tài chính toàn cầu. Ông cũng là một trong năm “người khổng lồ” của trường phái phân tích kỹ thuật, bên cạnh Dow, Gann, Elliott và Merrill.

Wyckoff sinh năm 1873, mất năm 1934. Ông đã từng sở hữu một công ty riêng khi mới 25 tuổi. Sau đó, ông đóng vai trò là nhà sáng lập, tác giả và biên tập viên của Tạp chí Phố Wall trong gần hai thập kỷ.

Richard Demile Wyckoff (1873- 1934)

Wyckoff đã dùng kinh nghiệm của mình, kết hợp với việc phỏng vấn nhiều nhà giao dịch lớn trong thời đại đó để hệ thống hóa tất cả thành các quy luật, nguyên tắc và kỹ thuật giao dịch. Chính những nguyên tắc của ông đã giúp ích rất nhiều cho các nhà đầu tư nhỏ lẻ, giúp họ tránh khỏi tình trạng liên tục thua lỗ đến nỗi phải rời bỏ thị trường.

Vào những năm 1930, Richard đã thành lập một Học viện đào tạo, nơi mà sau này trở thành Học viện Wyckoff (Mỹ) để đào tạo các khóa học xác định các nhà đầu cơ tích lũy hay phân phối cổ phiếu, và làm thế nào để hòa nhập được với những gã “tay to” này.

Việc lựa chọn cổ phiếu của ông thường bắt đầu bằng việc đánh giá tổng thể thị trường sau đó đi sâu vào việc phân tích và tìm ra các cổ phiếu có lợi nhuận tiềm năng.

1.2. Định nghĩa và bản chất của phương pháp Wyckoff

Wyckoff đã đưa ra một mô hình về cách vận động của giá – Wyckoff Price Cycle, hay chúng ta còn gọi là mô hình Wyckoff.

Mô hình này thực chất là một phương pháp phân tích dựa trên các quy luật về diễn biến của thị trường.

Các cách tiếp cận lý thuyết và thực tế của phương pháp Wyckoff đối với thị trường bao gồm:

- Hướng dẫn xác định cổ phiếu tiềm năng để vào các lệnh mua hoặc bán

- Phân tích kênh dao động, tích lũy và phân phối

- Cách sử dụng biểu đồ Point and Figure để xác định mục tiêu giá cả

Wyckoff cho rằng trong thị trường chứng khoán không có gì là dứt khoát và giá cổ phiếu được điểu khiển bởi cảm xúc của con người. Các nhà đầu tư không thể mong đợi cùng một mô hình chính xác lặp lại theo thời gian. Tuy nhiên, một mô hình hay hành vi thị trường tương tự vẫn sẽ có khả năng lặp lại và bạn vẫn có thể nắm bắt để có lợi nhuận nếu phân tích được thị trường một cách khôn ngoan.

Dưới đây là 2 quy tắc mà Wyckoff cho rằng các Trader cần ghi nhớ:

- Quy tắc 1: Thị trường sẽ không lặp lại tuyệt đối 2 lần. Các diễn biến thị trường thường dựa trên một kiểu hành vi cơ bản nhưng có những sự chỉnh sửa tinh tế, sự so sánh và những phát kiến bất ngờ.

- Quy tắc 2: Hành vi của thị trường ngày hôm nay chỉ có ý nghĩa đáng kể khi đặt trong tương quan so sánh với thị trường trong ngày hôm qua, trong tuần trước, tháng trước, thậm chí là năm trước. Thị trường hôm nay phải được so sánh với những diễn biến trước đó.

4 điểm chính trong phương pháp Wyckoff:

- Xác định xu hướng

- Các mô hình đảo chiều

- Dự báo giá

- Vị trí trong xu hướng

Mặc dù nguyên bản phương pháp này nguyên gốc hoàn toàn tập trung vào cổ phiếu, nhưng bạn cũng có thể áp dụng phương pháp Wyckoff cho bất kỳ thị trường giao dịch tự do nào mà các nhà giao dịch tổ chức lớn hoạt động, bao gồm các loại hàng hóa, trái phiếu và tiền tệ.

2. 3 quy luật của phương pháp Wyckoff

2.1. Quy luật Cung – Cầu

Đây là quy luật đầu tiên và cũng là trọng tâm trong phương pháp Wyckoff. Quy luật này cho ta biết rằng giá sẽ tăng khi cầu lớn hơn cung, ngược lại khi cung lớn hơn cầu, giá sẽ giảm:

- Cung > Cầu => Giá tăng

- Cung < Cầu => Giá giảm

- Cung = Cầu => Giá (hầu như) không đổi

Để nhận định được sức mạnh của cung và cầu, anh em có thể sử dụng việc so sánh giá và khối lượng giao dịch. Tuy nhiên trên thực tế việc này cần khá nhiều thời gian để học hỏi.

2.2. Luật Nhân Quả

Luật Nhân Quả hay còn gọi là quy luật nguyên nhân – kết quả, được sử dụng để xác định mục tiêu giá dựa trên thời gian tích lũy, thông qua biểu đồ Point & Figure.

Hiểu một cách đơn giản quy luật này có nghĩa là khi giá đi sideway càng lâu (tích lũy), thì khi nó thoát ra khỏi vùng tích lũy đó sẽ có sức mạnh xu hướng càng lớn. Việc tích lũy được coi là nguyên nhân dẫn đến sức mạnh của xu hướng.

Quy luật nhân quả trong phương pháp Wyckoff

Quy luật này giúp dự đoán mức giá kỳ vọng bằng cách xác định mức độ tiềm năng của một xu hướng đang được hình thành từ nền tích lũy hoặc phân phối

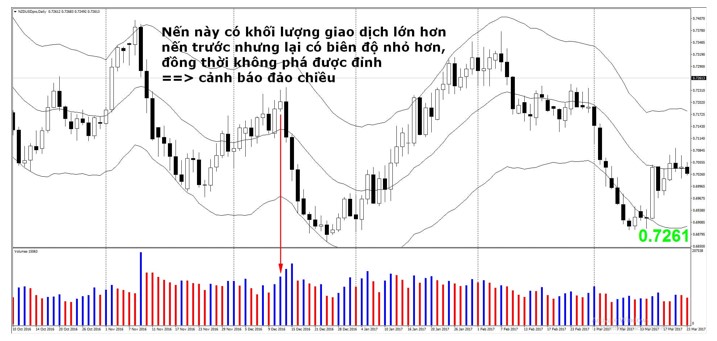

2.3. Quy luật Nỗ lực và Kết quả

Quy luật này cho thấy những tín hiệu cảnh báo sớm về một sự thay đổi xu hướng có thể xảy ra trong tương lai gần. Sự phân kỳ giữa giá và khối lượng thường cho thấy biến động của xu hướng giá.

Quy luật Nỗ lực và Kết quả trong phương pháp Wyckoff

Những thay đổi về giá được coi là kết quả của sự nỗ lực, thể hiện qua sự thay đổi của khối lượng giao dịch. Nếu giá và khối lượng biến động một cách hòa hợp với nhau thì có thể xu hướng sẽ tiếp tục. Nhưng nếu chúng có sự khác biệt trong biên độ dao động thì nhiều khả năng xu hướng có thể dừng lại.

3. Người vận hành phía sau và 4 chu kỳ của Wyckoff

Wyckoff đã đưa ra khái niệm “Composite man” (tạm dịch: Người vận hành phía sau). Khái niệm này thể hiện một nhân vật đứng sau thị trường. Thị trường là tổng hợp hoạt động của rất nhiều người và tổ chức khác nhau, tuy nhiên Wyckoff nghĩ mọi người nên nghiên cứu thị trường như thể nó là kết quả hoạt động của một người duy nhất.

Anh em có thể hiểu đơn giản Composite man là tổng hợp các thế lực lớn đằng sau thị trường (các nhà giao dịch tổ chức, quỹ đầu tư…)

Trên thực tế, hành vi của các nhà giao dịch cá nhân thường đi ngược lại với tổng thể thị trường, nói cách khác chính là ngược lại với “Composite man”, và thường đem đến sự thua lỗ cho họ. Vì vậy, Wyckoff cho rằng các nhà giao dịch cá nhân nên hành động theo composite man, vì chiến lược của “Composite man” này hoàn toàn có thể học hỏi được.

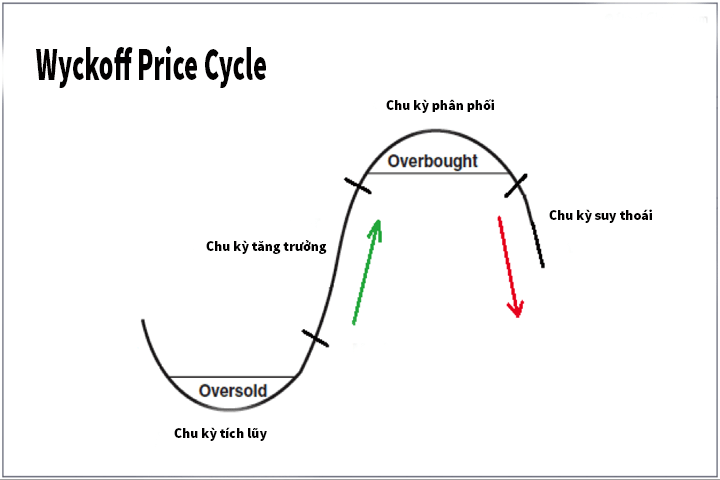

Từ khái niệm Composite man, chúng ta có một mô hình về chu kỳ của thị trường gồm bốn giai đoạn: tích lũy, tăng trưởng, phân phối và suy thoái. Đây chính là Wyckoff Price Cycle mà chúng ta nhắc tới ở phía trên.

Wyckoff price cycle trong phương pháp Wyckoff

3.1. Giai đoạn tích lũy

Một xu hướng tăng bắt đầu từ giai đoạn tích lũy. Đây là lúc Composite man bắt đầu mua tài sản để tích lũy. Tuy nhiên, dòng tiền được anh ta đổ vào thị trường một cách khéo léo để không làm giá tăng mạnh đột ngột. Cũng chính vì thế mà các nhà giao dịch nhỏ lẻ không nhận ra thị trường đang trong thời kỳ tích lũy.

3.2. Giai đoạn tăng trưởng

Nơi mà giai đoạn tích lũy kết thúc cũng là điểm bắt đầu của một chu kỳ tăng giá. Lúc này Composite man đã tích lũy đủ nhiều, lực bán ra đã cạn kiệt và anh ta có thể dễ dàng đẩy giá lên cao.

Lúc này, một cách tự nhiên, các nhà giao dịch nhỏ lẻ sẽ bị hấp dẫn bởi lực tăng của thị trường và nhanh chóng tham gia rất náo nhiệt, từ đó đẩy giá tăng lên mạnh mẽ. Thời điểm này, cầu lớn hơn cung.

3.3. Giai đoạn phân phối

Khi thấy giá đã tăng đủ nhiều, Composite man bắt đầu bán ra tài sản mà mình nắm giữ cho những người tham gia thị trường muộn. Thông thường giai đoạn này được thể hiện bằng một xu hướng đi ngang trên biểu đồ. Lúc này có thể nói cung đáp ứng đủ cầu, hai bên cân bằng cho đến khi nguồn cung dần cạn kiệt.

3.4. Giai đoạn suy thoái

Sau khi quá trình phân phối kết thúc, hiển nhiên cung đã nhỏ hơn cầu. Lúc này quá trình giảm giá diễn ra rất mạnh mẽ và nhanh chóng. Nguyên nhân là do các nhà đầu tư nhỏ lẻ đang vội vàng bán ra tài sản của mình để tránh thua lỗ thêm.

4. Sơ đồ Wyckoff trong chu kỳ tích lũy và phân phối

Trong bốn chu kỳ của mô hình Wyckoff, tích lũy và phân phối là hai giai đoạn quyết định đến tình hình thị trường. Wyckoff cũng đã xây dựng các mô hình thể hiện các sự kiện diễn ra trong hai giai đoạn này để mọi người hiểu được chuyện gì thực sự diễn ra.

Mỗi chu kỳ này được chia ra làm 5 giai đoạn từ A đến E, và trong đó có nhiều sự kiện được diễn ra, cụ thể như sau:

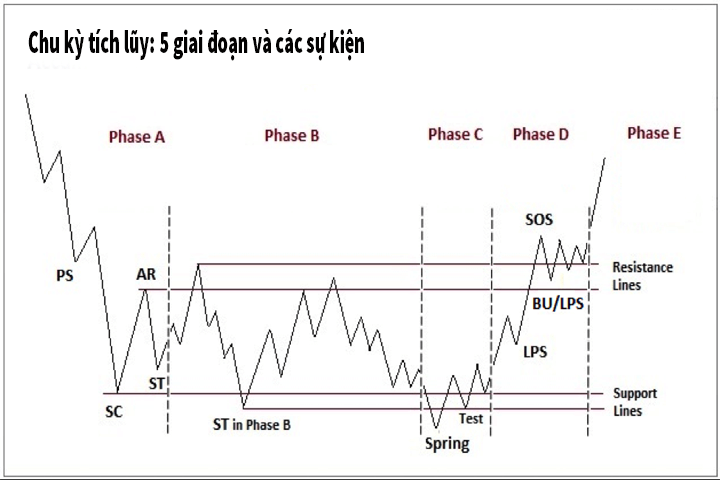

4.1. Sơ đồ chu kỳ tích lũy

4.1.1. Các sự kiện diễn ra trong quá trình tích lũy

- PS (preliminary support – hỗ trợ cơ sở): bắt đầu xuất hiện một lượng mua đáng kể sau một đợt giảm giá dài hạn, báo hiệu xu hướng giảm có thể sắp kết thúc.

- SC (Selling Climax – Cao điểm Bán): đây là thời điểm mà áp lực bán được đẩy lên đỉnh điểm. Thông thường, tại điểm này, giá sẽ đóng cửa phía trên các đáy cũ, phản ánh hành động bắt đầu mua vào của những thế lực lớn.

- AR (Automatic Rally – Biểu tình tự động): có thể hiểu đây là một đợt hồi phục diễn ra một cách tự nhiên. Áp lực bán đã giảm đi đáng kể cộng với lực mua mới đã đẩy giá lên cao.

- ST (Secondary Test – Thử nghiệm thứ cấp): là lúc mà thị trường test lại vùng giá của sự kiện SC để kiểm tra cung cầu. Khi giá tiếp cận đến khu vực đáy của SC để test vùng hỗ trợ, khối lượng giao dịch và chênh lệch giá sẽ giảm đáng kể. Có thể có một, hai hoặc nhiều ST sau một SC.

- Test (Kiểm tra): các thế lực lớn thường test lại nguồn cung trong suốt TR (phạm vi giao dịch – Trading Range) hoặc tại các vị trí quan trọng của giai đoạn tăng giá. Nếu nguồn cung tăng đáng kể sẽ đẩy giá xuống sâu và chứng tỏ thị trường chưa sẵn sàng cho xu hướng tăng. Một lần test thành công là khi giá tạo đáy cao hơn và khối lượng giao dịch giảm.

- SOS (Sign of Strength – Dấu hiệu của sức mạnh): là lúc khối lượng giao dịch và biến động giá ngày càng tăng.

- LPS (Last Point of Support – Điểm hỗ trợ gần nhất): là mức đáy cuối cùng được tạo ra sau SOS. Trong sơ đồ giai đoạn tích lũy, có thể có nhiều hơn một điểm LPS mặc dù định nghĩa của nó là “cuối cùng”.

- BU (Back-up): là một thuật ngữ được đặt ra bởi Robert Evans, một giáo viên hàng đầu của phương pháp Wyckoff từ những năm 1930-1960. Theo ông, BU có thể biểu hiện dưới nhiều hình thức khác nhau như pullback hoặc là một TR mới ở mức cao hơn trước khi hình thành SOS.

Sơ đồ chu kỳ tích lũy

4.1.2. Các giai đoạn trong chu kỳ tích lũy

Giai đoạn A: là thời điểm báo hiệu sự kết thúc của xu hướng giảm trước đó. Dù nguồn cung vẫn chiếm ưu thế nhưng đã dần giảm xuống, thể hiện qua các sự kiện PS và SC

Giai đoạn B: Là thời điểm mà composite man bắt đầu tích lũy, và được coi là khởi nguồn của nguyên nhân trong quy luật Nhân Quả. Giai đoạn này thường kéo dài khá lâu.

Giai đoạn C: Giai đoạn này thường thực hiện một bài test cuối cùng đẩy giá tụt xuống, tạo nên Spring. Đây có thể coi là một cái bẫy cho phe bán vì giá phá khỏi các mốc hỗ trợ trước đó. Tuy nhiên ngay sau đó giá sẽ dần tạo ra các mức đáy cao hơn, các nhà giao dịch không tỉnh táo sẽ thua lỗ tại đây.

Giai đoạn D: Là thời điểm bắt đầu thực hiện kết quả trong luật Nhân Quả, đánh dấu sự bắt đầu của một xu hướng tăng mới. Tại đây vẫn có các đợt pullback, là những cơ hội tốt cuối cùng để mua vào.

Giai đoạn E: Đây là giai đoạn cuối cùng của quá trình tích lũy. Tại đây giá đã thoát ra khỏi phạm vi giao dịch do nhu cầu của thị trường tăng cao. Từ đây, thị trường bước vào xu hướng tăng một cách mạnh mẽ.

4.2. Sơ đồ chu kỳ phân phối

Quá trình phân phối diễn ra với các sự kiện và giai đoạn ngược lại với Tích lũy, nhưng bản chất thì khá giống nhau.

4.2.1. Các sự kiện trong chu kỳ phân phối

- PSY (preliminary supply – nguồn cung sơ bộ): tài sản bắt đầu được bán ra sau chu kỳ tăng. Khối lượng thường tăng rõ rệt đi kèm biên độ lớn của giá.

- BC (buying climax – cao trào mua): khối lượng và biên độ giá tiếp tục tăng, lực mua lên đỉnh điểm và giá dường như có thể đạt mức cao nhất tại đây.

- AR (automatic reaction – phản ứng tự động): Sau BC, lực mua giảm sút đáng kể, nguồn cung tăng dần và bắt đầu có những đợt bán.

- ST (secondary test – thứ nghiệm thứ cấp): giá quay lại khu vực BC để kiểm tra cung cầu, test lại các mốc kháng cự. Để test thành công thì cung phải lớn hơn cầu, khối lượng giao dịch giảm và biến động giá cũng ít hơn.

- SOW (sign of weakness – dấu hiệu suy yếu): nguồn cung chiếm ưu thế, thể hiện qua việc khối lượng và biên độ giá tăng trong khi giá dần giảm xuống.

- LPSY (last point of supply – nguồn cung cuối cùng): một đợt phục hồi yếu ớt với biên độ hẹp cho thấy thị trường không còn sức đẩy giá tăng lên. Những đợt bán cuối cùng cũng diễn ra tại đây.

Sơ đồ chu kỳ phân phối

4.2.2. Các giai đoạn trong chu kỳ phân phối

Giai đoạn A: là thời điểm báo hiệu sự kết thúc của xu hướng tăng trước đó.

Giai đoạn B: Là thời điểm mà composite man bắt đầu bán, cũng được coi là khởi nguồn của nguyên nhân trong quy luật Nhân Quả.

Giai đoạn C: Giai đoạn này thường thực hiện một bài test cuối cùng đẩy giá tăng lên, và cũng tạo một bẫy giá cho các nhà giao dịch thiếu kinh nghiệm.

Giai đoạn D: Đánh dấu sự bắt đầu của một xu hướng giảm mới. Giai đoạn này gần như là phản chiếu của giai đoạn D trong chu kỳ tích lũy.

Giai đoạn E: Giai đoạn cuối cùng của giai đoạn Phân phối đánh dấu sự khởi đầu của một xu hướng giảm giá, với sự phá vỡ rõ ràng xuống dưới phạm vi giao dịch do cung áp đảo mạnh mẽ so với cầu.

5. Phương pháp tiếp cận thị trường 5 bước

Phương pháp Wyckoff chỉ ra 5 bước để lựa chọn cổ phiếu và tham gia giao dịch trong thị trường chứng khoán như sau:

Bước 1: Xác định vị trí hiện tại và xu hướng có thể xảy ra trong tương lai

Hãy phân tích xem thị trường đang tích lũy hay có xu hướng, xu hướng đang ở giai đoạn nào, mối quan hệ cung cầu ra sao… Những phân tích này sẽ giúp anh em quyết định xem có nên tham gia thị trường hay không, nếu tham gia thì ở vị thế mua hay bán…

Bước 2: Lựa chọn cổ phiếu phù hợp với xu hướng

Trong xu hướng tăng, hãy chọn cho mình các cổ phiếu mạnh hơn thị trường, có mức tăng trưởng cao hơn mức tăng của toàn bộ thị trường. Ngược lại, trong xu hướng giảm hãy lựa chọn các cổ phiếu có đà giảm lớn hơn đà giảm chung.

Bước 3: Chọn cổ phiếu có “nguyên nhân” đáp ứng được mục tiêu

Chúng ta đã nói về nguyên nhân trong quy luật nhân quả của phương pháp Wyckoff, nó được định hình ở giai đoạn B trong cả chu kỳ tích lũy và phân phối. Hãy chọn những cổ phiếu đang ở các giai đoạn này để đáp ứng được mục tiêu của anh em.

Bước 4: Xác định khả năng phá vỡ của giá

Sau khi chọn được cổ phiếu đang trong các giai đoạn tích lũy, hãy xem xét liệu nó đã sẵn sàng phá vỡ phạm vi giao dịch để mang lại lợi nhuận cho mình hay chưa.

Bước 5: Xác định thời gian thích hợp để tham gia vào thị trường

Wyckoff cho rằng chỉ nên tham gia vào thị trường khi các yếu tố của cổ phiếu phù hợp với các yếu tố chung của thị trường.

6. Tổng kết

Mặc dù phương pháp Wyckoff được phát triển dựa trên các quy luật của thị trường chứng khoán. Tuy nhiên, nếu hiểu được bản chất thì anh em hoàn toàn có thể vận dụng những lý thuyết này sang các thị trường tài chính khác, trong đó có thị trường Forex.

Trên thực tế, cũng đã có nhiều chiến lược giao dịch được các chuyên gia xây dựng dựa trên các lý thuyết của phương pháp Wyckoff và có thể áp dụng dễ dàng trong thị trường Forex.

Đang online:

Đang online: Tuần :

Tuần : Tháng :

Tháng : Tổng :

Tổng :